金融服務外包風險管理 挑戰、框架與咨詢服務價值

隨著金融行業專業化分工的不斷深化,金融服務外包已成為全球金融機構優化資源配置、聚焦核心業務、提升運營效率的重要手段。外包在帶來成本節約與靈活性提升的也引入了新的、復雜的風險。若管理不當,這些風險可能危及金融機構的數據安全、運營連續性、合規狀況乃至市場聲譽。因此,構建并實施一套系統、前瞻的外包風險管理體系,已成為金融機構穩健經營的必修課。專業的風險管理咨詢服務,在此過程中扮演著至關重要的導航儀與加速器角色。

一、金融服務外包面臨的主要風險挑戰

金融服務外包的風險圖譜是多維且動態的,主要涵蓋以下幾大領域:

- 戰略與聲譽風險:外包可能削弱機構對核心業務的控制力,若服務商未能達到預期標準或發生重大失誤,將直接損害客戶體驗與機構聲譽。

- 操作風險:包括服務中斷、技術故障、流程缺陷等,直接影響業務連續性與穩定性。

- 合規與法律風險:服務商可能未能嚴格遵守數據保護(如GDPR、中國《個人信息保護法》)、金融監管(如反洗錢、消費者權益保護)等法律法規,導致發包機構面臨監管處罰與法律訴訟。

- 信息科技與數據安全風險:這是外包,尤其是IT外包中的核心風險。涉及敏感客戶數據的泄露、篡改、丟失,以及網絡攻擊、系統漏洞等。

- 國家與地緣政治風險:對于離岸外包,需關注服務商所在國的政治穩定性、法律環境變化、跨境數據流動限制等。

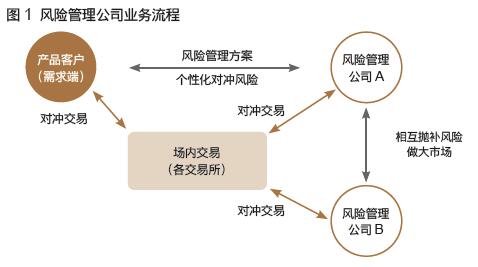

- 第三方依賴與退出風險:過度依賴單一服務商,或合同缺乏清晰的退出與過渡條款,可能導致轉換成本高昂甚至業務癱瘓。

二、構建有效的風險管理框架:從治理到閉環

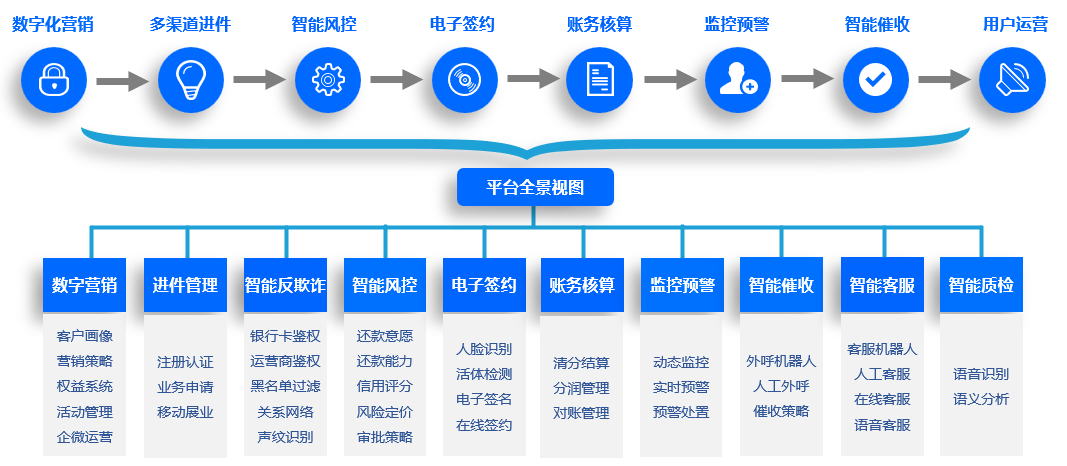

有效的風險管理并非零散的措施集合,而應嵌入機構治理與業務流程之中。一個健全的框架通常包括:

- 治理與戰略層:明確董事會與高級管理層的監督責任,制定與業務戰略相一致的外包政策,確立風險偏好與容忍度。

- 全生命周期管理:

- 事前(供應商選擇與合同):進行嚴格的盡職調查,評估服務商的財務、技術、合規與運營能力;合同中須明確服務標準(SLA)、數據所有權、審計權、違約責任及退出機制。

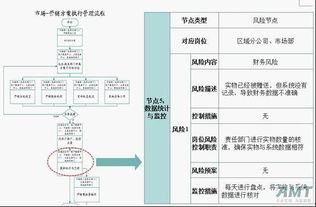

- 事中(持續監控):建立關鍵風險指標(KRIs)與績效指標(KPIs)體系,通過定期報告、現場審計、滲透測試等方式進行持續監控。確保業務連續性計劃(BCP)與災難恢復(DR)計劃的有效性并定期演練。

- 事后(退出與應急):制定詳盡的應急預案和退出策略,確保在服務關系終止或服務商失敗時,能平穩、安全地轉移服務與數據。

- 集中化與專業化:設立專門的外包風險管理職能,統一管理全機構的外包活動,確保標準一致、信息通暢。

三、風險管理咨詢服務的核心價值

面對復雜的外包風險生態,許多金融機構受限于內部經驗、專業人才或視角局限。此時,引入外部專業的風險管理咨詢服務,能夠帶來顯著價值:

- 診斷與評估:咨詢顧問憑借行業最佳實踐與跨機構經驗,能夠對現有外包組合與風險管理流程進行獨立、客觀的全面診斷,識別盲點與薄弱環節。

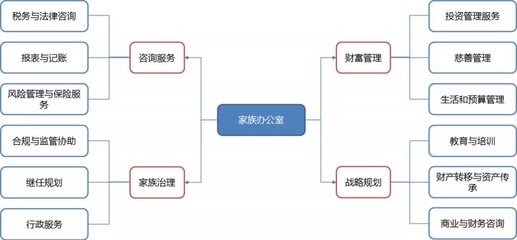

- 框架與體系設計:幫助機構搭建或優化符合其自身規模、業務特點及監管要求(如巴塞爾委員會《金融服務外包指引》、各國監管規定)的風險管理框架、政策、流程與工具模板。

- 供應商深度盡職調查支持:提供專業的調查方法論、評估清單,甚至在必要時進行現場核查,為供應商選擇提供關鍵決策依據。

- 合同風險審閱與談判支持:從風險控制角度審閱外包合同條款,確保關鍵風險控制要求(如審計權、數據安全、子分包限制、責任上限等)在法律文件中得到充分體現。

- 專項風險緩解:針對數據安全、業務連續性、合規等特定高風險領域,提供深入的技術方案設計、應急預案編制及合規差距分析服務。

- 培訓與賦能:為機構的風險管理團隊、業務條線人員提供培訓,提升全員的合規意識與風險管理能力,促進風險文化的內化。

結論

在數字化與全球化交織的時代,金融服務外包已不可逆轉。其風險管理絕非“一勞永逸”的項目,而是一項需要持續投入、動態調整的戰略性工作。金融機構必須將外包風險管理提升至公司治理層面,將其視為核心競爭力的組成部分。通過借力專業的風險管理咨詢服務,機構能夠更高效、更系統地構建防御體系,不僅滿足日趨嚴格的監管期望,更能將風險轉化為建立信任、保障可持續增長的基石,從而在復雜多變的市場環境中行穩致遠。

如若轉載,請注明出處:http://www.szlycs.com.cn/product/31.html

更新時間:2026-01-05 01:05:26